来源:摩根士丹利基金

近期沪指又跌破3000点关口,牵动着投资者的心。是按兵不动,还是及时止损?成为不少投资者纠结的问题。

其实,回顾A股历次跌破3000点后,市场情绪无不陷入低迷,但可能也伴随着更大的见底回升机会。对于基民们来说,更重要的还是从“非理性”情绪中抽离,客观把握潜在的“基”遇。

情绪冰点后的机会更值得期待

所谓不破不立,3000点作为A股重要的心理关口,带来的是更浓重的避险情绪。正因如此,市场的底部情绪也成为见证市场投资良机的先决条件。

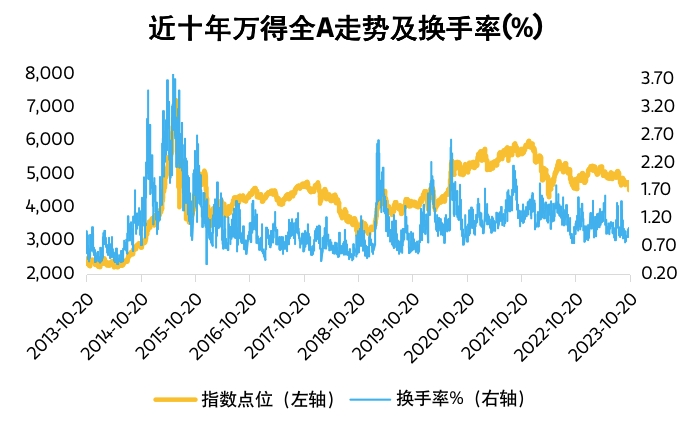

Wind数据显示,10月20日,万得全A指数(881001.WI)当日换手率仅为0.94%,当月平均换手率不及1%。

自9月以来A股换手率缩量明显,最低值0.85%(2023年9月8日)相较2015年以来换手率峰值3.84%(2015年5月28日近10年来最高值)萎缩了接近78%,且远低于此前几次跌至3000点位置的换手率数值(2015年8月25日换手率1.61%、2018年6月19日换手率0.95%、2020年1月23日换手率1.27%以及2022年04月25日换手率1.44%)。

数据来源:Wind 统计周期:2013/10/20-2023/10/20

从过往历史经验来看,每当万得全A换手率持续运行在2%下方时,指数都处于底部区间,未来反弹的概率就很大。

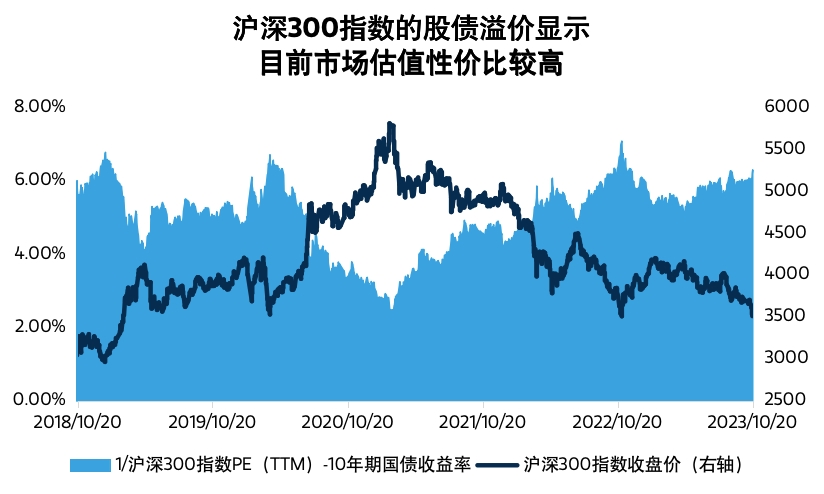

另一方面,当前A股估值性价比也处于历史绝对高位,以股息率计算的沪深300风险溢价率处于有数据以来的高位(风险溢价率指的是股票收益相对于无风险收益率存在的额外溢价,股债溢价率越大,说明股票相对债券的投资性价比越高,股市更具有投资价值),意味着当前A股估值相对10年期国债比历史任何时候都要便宜。

Wind数据显示,截至2023年10月20日,A股风险溢价率为6.29%,前期时间点2019年1月3日、2020年3月23日、2022年10月31 日对应的溢价率高点分别是6.77%、6.71%、7.08%。

数据来源: Wind,时间区间2018/8/20-2023/10/20,沪深300股债溢价率计算公式:1/沪深300指数PE(TTM) -10年期国债收益率,沪深300指数代码000300.SH。

当下节点更适合布局权益产品?

调整后的权益资产,在抵御市场风险上具备更多优势,通过市场指标可以帮助我们更清楚的探查水位。

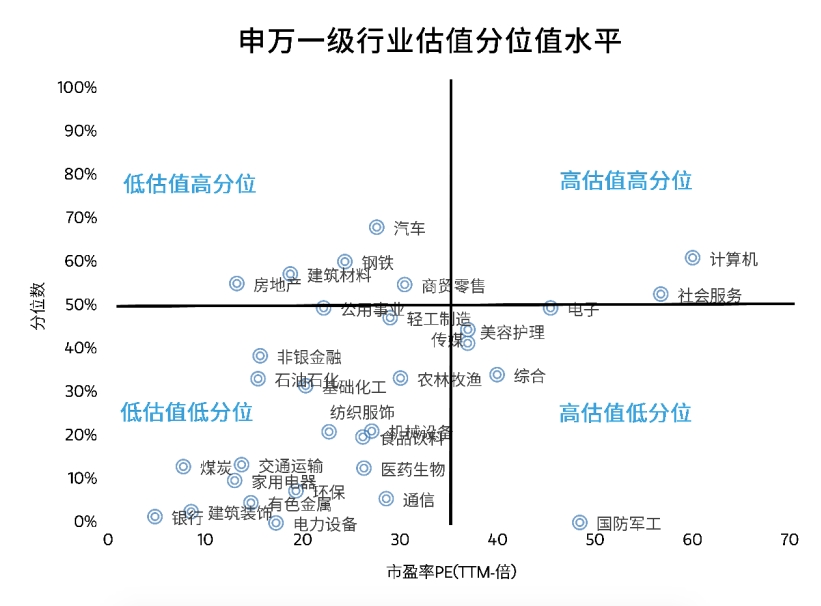

在市场连续大跌之后,整个A股市场的估值大幅下降,目前已经接近历史底部区间。眼下31个申万一级行业中,有24个行业近10年市盈率分位值低于50%,有12个行业近10年市盈率分位值低于20%,已达到“地板价”。

数据来源:Wind 统计区间:2013.10.20-2023.10.20

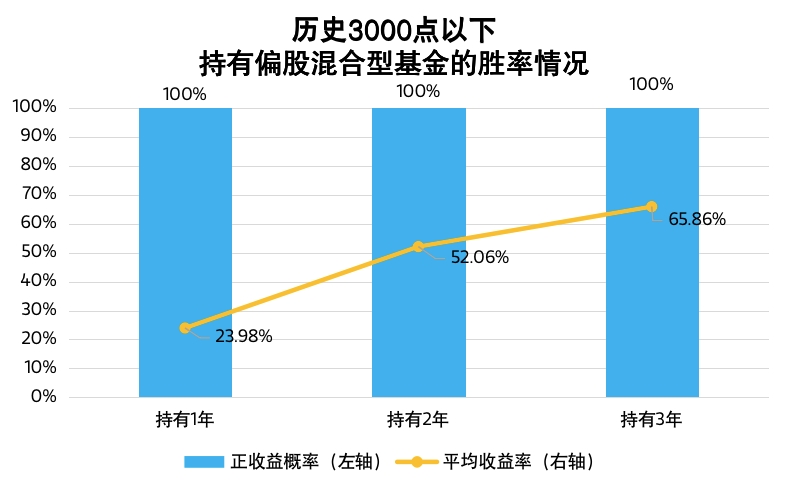

对于大部分人来说,3000点更像是一种心理关口,然而从客观历史数据来看,3000点以下亦是投资基金的黄金时间。通过回测历史数据可以发现,3000点以下买入基金,获得正收益的概率和投资收益更高。

数据来源:Wind,统计历次跌破3000点数据时间点分别为2015年8月25日、2018年6月19日、2019年3月1日、2020年1月23日、2022年4月25日。测算方法为统计日期内买入偏股混合型基金指数(885001.WI)并持有1/2/3年的收益率,其中2022年4月25日后续数据不足,仅测算持有1年。数据仅为测算结果,最终投资收益与所投产品有关。

优化资产配置,均衡以致胜

厌恶风险是人性使然,逆势投资更需要对市场建立足够强大的信心,但对大多数人来说难度较高,当市场震荡加剧时,大多数人会更趋向求稳投资,这类基民又该如何把握“基”遇呢?

我们在投资的时候,要做到“均衡营养”,市场上没有任何一类资产可以成为“常胜将军”,各种宏观或微观因素都会对各类资产造成不同程度的影响。通过对不同大类资产的均衡配置和分散布局,争取对冲单一资产剧烈波动的效果,这就是资产配置的意义。

不同资产直接的相关性不同,如果能够有效利用不同资产之间的负相关性进行多资产配置,则能够实现分散单一市场风险,减少组合波动的效果。

数据来源:Wind 统计日期:2020/10/20-2023/10/20

另一方面,合理配置不同类型的产品,更易提高中长期收益。比如,增加投资组合中债基的配置比例,或直接配置固收+基金投资股债两种资产,风险与收益的把控较权益基金更均衡。

总之,3000点以下给了我们一次很好的重新优化自己资产配置的机会。我们在进行资产配置时,既要考虑进攻,也要考虑防守。利用不同资产之间的负相关性进行组合配比,才能在长期的投资中平滑风险,从而实现守中有攻。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。

- 环球最新:北京电竞创新发展大会首钢园举办 三项电竞战略签约成功落地

- 流行的“听劝体”是什么新鲜玩法?_环球聚焦

- 今日观点!震荡市基民如何调整投资策略?

- 最高检:内部人员严重侵害民营企业合法权益的 有必要依法惩治-环球观察

- 环球热文:热门假期涨价4倍甚至60多倍 民宿“节日保护价”合理吗?

- 天鹅湖畔不退款 预付卡消费成高危 今热点

- 当前速看:美佳爽医用防护口罩部分批次不符合强制性国家标准被罚款4.1万元

- 第七届中国边疆经济开放发展暨博州“一带一路”论坛开幕 全球快看

- 云南文博会招商引资超70亿元 现场签约22个项目

- (乡村行·看振兴)山西柳林依托“数商兴农”打造乡村e镇 电商交易9个月达3.5亿元 消息